Q&A 自宅の不動産を相続まで待つのと生前贈与を受けるのはどちらがメリットがあるでしょうか。

質問

自宅の不動産を相続まで待つのと生前贈与を受けるのはどちらがメリットがあるでしょうか。

解答

その他どのような財産を被相続人の方がお持ちか、ということによります。

というのも、単なる贈与ですと贈与税が発生してしまいますが、相続であれば控除額があるためその分税金が安くなります。他に財産がないのであれば相続すれば、非課税になる可能性も十分にあります。また、相続時に適用できる各種減税を利用できれば、非課税になる可能性は更に上がります。

相続時の特例ともいえる各種減税が適用される不動産であれば、やはりあえて生前贈与することで、税法上のメリットを享受できなくなるおそれがあります。

そして、生前贈与、相続時精算課税という制度を使うこともできます。この制度は、生前に多額の贈与をする場合、この制度を選択して申告すれば、2,500万円までの贈与は非課税ですよ、というものです。そして、それを超えた部分に一律20%で税金がかかってきます。

これを、実際に相続が発生したときに、贈与時の評価で財産を持ち戻して相続税を計算し、既に支払った贈与税があれば、これを相続税額から控除できるのです。

この制度を利用すれば、一度税金を納付する必要がありますが、トータル的には、相続まで待つ場合と税額は変わらないことが多くなります。

ただし、贈与時にも相続時にも申告の手続きをしなくてはなりませんから、相続まで待った場合に比べたら、手間と手続き費用が少しかかるかもしれません。

まとめますと、税金の金額云々でしたら、それほど慌てる必要がない。ただ、税金ではなく、自宅を相談者の方が取得する必要性が高いかどうかということが重要となってくるのではないでしょうか。

その他の財産がどのような種類(分けることができる財産かそうでないか等)の財産であるかにもよりますが、遺産分割の話し合いがまとまっており、将来揉めるリスクなども低いようでしたら、現時点で所有権を移転して、対象不動産から得られる収益を事前に相続人に帰属させるのも相続税対策になりますので、検討してみるのもよいでしょう。

実際の節税見込額などは、お子様の所得なども加味して複合的にシミュレーションしないとわかりませんので、お気軽にご相談ください。

当事務所は、提携している公認会計士、税理士と連携して税金の面からもサポートさせていただくことが可能です。

この記事の執筆者

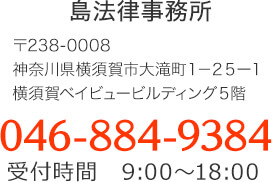

- 島・鈴木法律事務所 代表弁護士(神奈川県弁護士会所属)

-

当サイトでは、相続問題にまつわるお悩みに対して、弁護士の視点で解説をしています。また、当事務所にて携わった事案のポイントも定期的に更新しています。地元横須賀で、「迅速な解決」を大切に代理人として事件の解決に向けて取り組んでいます。

初回相談は無料でお受けしておりますので、お悩みの方は、お一人で抱え込まず、ぜひ一度相続に注力する弁護士にご相談ください。

最新の投稿

- 2025.08.29Q&AQ:婿養子の相続はどうなりますか

- 2025.08.27Q&AQ:遺言執行者は財産目録の開示義務があるのか?

- 2025.08.27Q&AQ:生命保険金は遺留分の対象になるのか

- 2025.08.27Q&AQ:遺言執行者が相続財産を開示しない場合どうすればいいのか